戴家视角:2021年深圳房地产市场回顾与展望

扫描到手机,新闻随时看

扫一扫,用手机看文章

更加方便分享给朋友

深圳,2021年12月30日——享誉全球的房地产服务和咨询顾问公司戴德梁行在深圳中洲未来实验室举办“解码市场 重启预期——2021年深圳房地产市场总结及展望发布会”,以戴家视角回顾深圳住宅、写字楼、零售市场、大宗交易状况,并预测未来深圳楼市及各物业市场的发展趋势。

【住宅市场】楼市迈入调整通道,深圳二手住宅销售面积大降55.4%

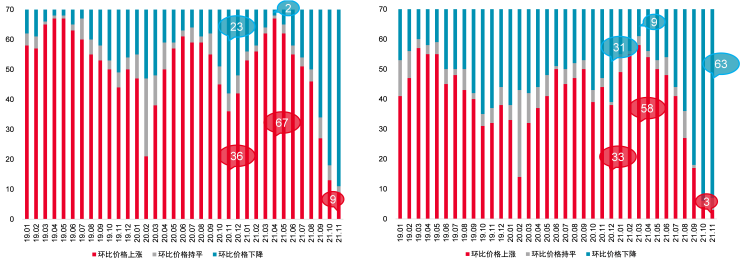

2021年各地楼市调控政策密集出台,不仅覆盖限购、限贷、限售等方面,同时涵盖二手房指导价、住房品质管理、优化土拍规则、加强住房保障……不断收紧房地产调控的同时,政策效果也持续显现。11月,70个大中城市二手商品住宅销售价格环比下跌数量63个,一二手房价格下降的城市数量均创近5年来新高,楼市降温明显。再结合房地产信贷政策持续收紧,较大程度上制约了楼市成交规模,整体来看,中国房地产市场已然步入调整通道。

70个大中城市新建商品住宅销售价格环比涨跌个数 70个大中城市二手商品住宅销售价格环比涨跌个数

资料来源:国家统计局、戴德梁行研究部

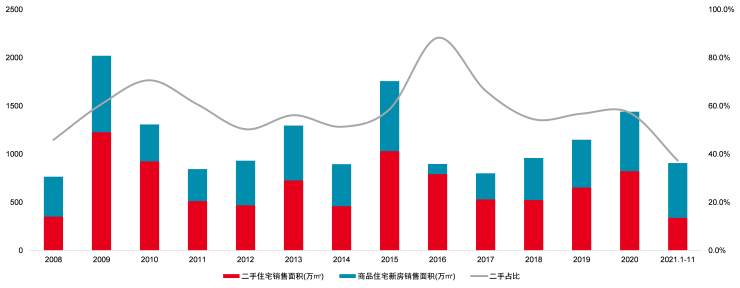

深圳情况亦是如此,1-11月,深圳新建商品住宅销售面积为568.5万平方米,同比增长2.7%,新房市场交易规模保持平稳;但深圳二手房市场明显降温,受参考价等调控政策和信贷环境收紧影响,前11个月深圳二手住宅销售面积仅为338.2万㎡,同比下降55.4%,预计全年成交量仅略高于2008年的水平。从分月数据来看,二手住宅销售面积自4月开始呈现逐月下降的趋势。但至2021年11月,深圳二手住宅成交20.92万平方米,终止了7个多月二手住宅成交下跌的趋势,较10月环比上涨66.8%。与此同时,深圳部分银行房贷利率有所松动,结合年末政策层面的一些宽松迹象,预计对于市场信心的提升将起到积极作用。

深圳商品住宅新房与二手房成交量年度走势

资料来源:深圳房地产年鉴、深圳市房地产信息平台、戴德梁行研究部

价格变化方面,反映中高端住宅价格及租金变化趋势的戴德梁行指数显示,截至2021年末,深圳中高端住宅租金指数240.5,年度变化率为-0.03%;售价指数625.0,年度降幅为0.45%,租售价格均呈现微调趋势。

政策环境或适度放宽,但市场快速反弹的可能性较低

年底的政治局会议和中央经济工作会议都反复提及“稳字当头,稳中求进”,落到具体政策上包括积极的财政政策和“稳健的货币政策要灵活适度,保持流动性合理充裕”等。结合下半年两次降准,及一年期LPR在维持19个月不变之后下调5个基点,都释放出逐渐增强流动性的信号,我们有理由预计接下来的宏观面的融资环境将有所放松,支持产业发展的同时也将一定程度惠及房地产领域。

对于接下来房地产市场将面对的政策环境,戴德梁行研究院副院长、华南区研究部董事张晓端认为,

近期从中央到各相关部委对房地产行业的相关表述来看,房地产作为支柱产业的地位得以重申,房地产行业和市场的平稳健康发展成为目标和共识,结合当前市场趋冷下行的现状,从稳定市场角度来看,后续房地产市场调控有望适度放宽。在“房住不炒”的框架下,“因城施策”意味着各地在具体措施上将进退有别、松紧适度。

“金融机构和金融市场风险偏好过度收缩的行为逐步得以矫正”,“重点满足首套房、改善性住房按揭需求”,意味着后续房地产信贷政策有望调整放松,房地产信贷投放将会加速。但考虑到当前市场已然转冷,以及未来政策的谨慎放松,预计市场出现快速反弹的可能性较低,整体以趋稳转暖为主。此外,投资端增速下行的现状也将一定程度影响后续市场供应量,亦不利于成交规模的快速放大。

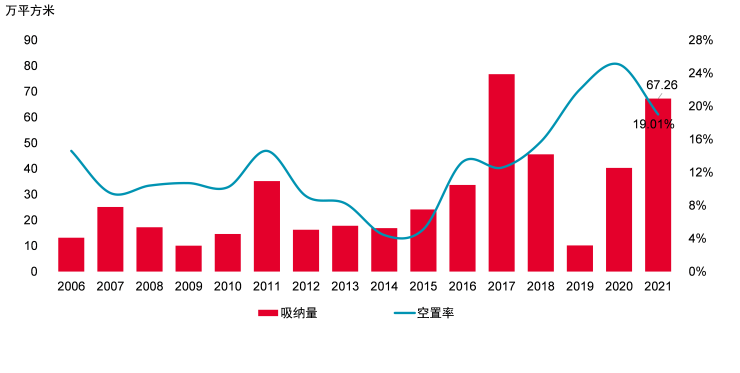

【写字楼】深圳甲级写字楼空置率回落至19.0%,TMT企业成年内新增需求主力

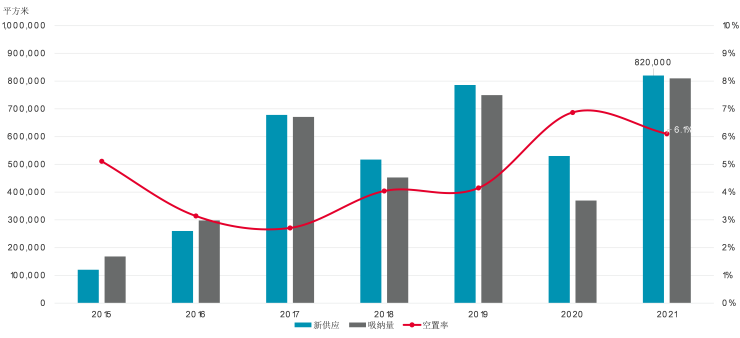

整体经济持续复苏的背景下,一线城市甲级写字楼市场需求普遍回温,四个一线城市2021年吸纳量共计335.7万平方米,同比上涨168.6%。就深圳市场而言,由于市场租赁压力大已成共识,新项目业主在定价策略上更加灵活,以低价吸引客户;同时,政府提供的租金补贴更是刺激了企业换租扩租需求;而较长的预租及免租期也为企业实质降低了搬迁成本,进一步刺激租赁需求的释放。因此全年录得深圳甲级写字楼吸纳量高达67.3万平方米,仅次于2017年达到历史第二高的水平。

深圳甲级写字楼历年吸纳量及空置率走势

资料来源:戴德梁行研究部

从细分板块来看,前海片区无疑是今年办公租赁需求热点区域,2021全年吸纳量29.4万平方米。占全市甲级写字楼的43.8%,持续高居各片区之首。以前海、科技园等片区为代表的新兴商务区,吸纳表现也突出,原因主要来自新供应的带动,另外低租金成本、长免租期等租赁策略也助力新兴片区承接大量新增需求。后续前海还将持续有新供应面市,预计仍将是全市成交的热点区域。福田CBD凭借成熟的商务配套及氛围亦取得12.7万平方米的吸纳量,其商务氛围更加成熟,占据主导的金融、服务等行业及企业的需求增长相对平稳。在核心商务板块久未有新项目的罗湖区吸纳量继续录得负值,企业迁出趋势短期内难以避免。

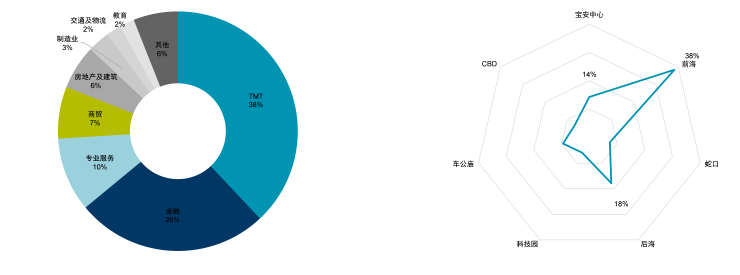

在租赁需求当中,TMT、金融和专业服务业分别占比38%、26%和10%,仍是深圳甲级写楼需求的主要支撑。TMT行业近年持续快速增长,融资规模高居各板块前列,快速发展的势头也同时反应到物业市场——年内TMT企业大面积租赁成交频现,其中不乏整栋租赁成交,一方面出于龙头企业的发展扩张的考虑,同时也有利于未来吸引更多同类或上下游企业的汇聚,带动片区办公氛围快速走向成熟。

深圳甲级写字楼租赁需求行业占比 TMT行业写字楼租赁成交商务片区分布

资料来源:戴德梁行研究部

针对供应端的表现,戴德梁行华南区项目服务部主管及董事杨薇表示, 2021年深圳办公楼竣工项目不少,但除去产业扶持、企业自用等非市场化项目,最终投入使用的高端物业供应较为有限,全年落地供应量35.9万平米。尽管深圳写字楼中长期供应压力增长,但去年来活跃的市场需求仍支撑租金保持相对平稳,全年租金水平呈微幅波动趋势。2021年末深圳全市甲级写字楼平均租金每月每平方米210.5元,较上年同期下降0.5%。而在需求活跃度整体提升,但市场实际供应相对有限的背景下,深圳甲级写字楼空置率下滑6.1个百分点,目前全市空置率重回20%以下,仅为19.0%。

结合未来供应,张晓端女士认为,未来5年内有望入市的供应量或高达653万平方米,在途供应压力不减,预计空置率或将走高、租金水平承压。在激烈的市场竞争下,楼龄较长的项目未来经营仍然面临难度,业主方应多采取灵活的租赁策略适应市场变化。行业方面,资本市场热度相对较高的工业和信息技术、媒体及电信业、医疗保健及生命科学等行业扩张需求强劲,有望为未来写字楼租赁去化提供有效支撑。

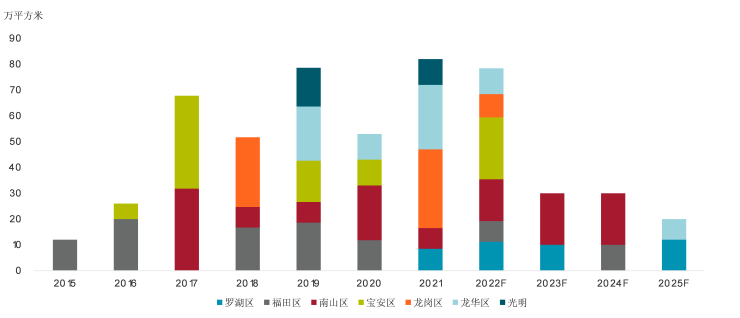

【商业】年内新供应创历史新高,高招商率带动全市优质购物中心空置率微降

深圳精准的疫情防控及常态化工作为经济活动的恢复及发展提供了平稳的环境,尽管年内发生局部新冠疫情,但抗疫工作的迅速反应将影响局限在较小范围,也使得全年消费活动及经营活动基本恢复。深圳今年迎来多个优质购物中心启幕,全年供应量达到82万平方米,创历史新高,全市优质购物中心存量也因此上升至约592万平方米。新项目分散于各个区域板块,不断丰富深圳的商业格局。同时由于多数项目所在片区缺乏集中式购物中心,填补了区域内优质购物中心的少有,在经历了一定的预租期后均取得了较高的招商率——2021年末,年内入市新项目的平均空置率约为5.3%,甚至较全市优质购物中心整体空置率低0.8个百分点。

深圳优质购物中心市场近年新供应、吸纳量与空置率走势

资料来源:戴德梁行研究部

关于区域市场的物业表现,张晓端女士认为,相较于以往乐于在成熟商圈发展新项目,如今运营商对外围区域的项目信心增强。年末,全市优质购物中心最优层平均租金同比上升4.1%至每月每平方米852元,其中宝安及龙华的涨幅显著,分别为16.5%及14.7%。同时,它们也是空置率同比降幅较大的区域,分别下降2.0个百分点和3.3个百分点,带动全市优质购物中心整体空置较去年同期下降0.8个百分点至6.1%。

从需求方面来看,今年运动娱乐体验类业态对购物中心的租赁需求旺盛,室内攀岩、滑雪、室内蹦极等品类频频入驻购物中心,同时大面积租赁带动了项目的去化。新竞技品类的入驻为游戏社交提供了场所,如HADO、QQfamily 旗舰店等为游戏发烧友提供了多样选择。备受瞩目的深圳奢侈品市场迎来多个著名品牌在深圳湾万象城开业,另外奢品实体店投放小程序营销和购买渠道的现象频频。下半年以来,迪奥、宝格丽、卡地亚、路易威登等奢品更是在深圳相继举办展览;华南排名前列老佛爷百货选址深业上城等等……可见国际品牌对深圳商业市场的期许,而高端消费的回流将持续支撑深圳奢侈品市场的活力。餐饮业态继续积极姿态,亦不断有新品牌进入深圳市场。

2022年,深圳将有784,083平方米的优质商业计划开业,外围区域面积占比54.8%,核心区占比45.2%,将延续今年多点供应的趋势。预计新兴商圈的新项目将结构上平抑明年平均租金的上调空间,整体空置率则维持低位运行。此外,全球较大乐高乐园度假区和沙头角口岸免税购物中心等都市文旅项目的打造有望为深圳的商业市场带来更多发展机遇。

深圳优质商业项目近年供应走势及未来预测

资料来源:戴德梁行研究部

除了购物中心以外,深圳作为先行示范区,城市面貌的改善和公共建筑的革新将持续优化城市功能,由此衍生的伴生型商业也将受到更多的市场关注。戴德梁行华南区商业地产部主管及董事宋洁表示,城市公建非市场化运营面临三个不平衡:公益属性和市场属性,创新设计和实用性能,开发建设和运营管理。戴德梁行透过伴生型商业看城市公建市场化转变的解题思路,为城市公建可持续性运营提供增值服务。

【大宗交易】全年大宗交易成交金额止跌回升,但市场氛围仍偏谨慎

疫情的有效防控及经济恢复使深圳大宗交易市场回暖,2021年深圳共录得大宗交易36宗,总成交金额319.1亿元。全年成交金额相较去年增长13.0%,从成交规模看,较小规模的交易成为今年主流,单宗交易额10亿以内的交易宗数占总宗数高达80.5%。总体而言,市场氛围仍偏谨慎,在价格下行背景下,大宗物业交易渐趋买方市场。

从需求侧看,投资型和自用型买家在总交易金额上大致持平,占比分别为40.5%和36.1%,但自用买家的交易宗数占比更重,显见活跃的总部自用需求仍然是传统主力。其中,自用型买家以实业类企业和信息技术企业为主,平均成交金额在约7亿元水平,较小的成交规模显示出自用型卖家渐趋以实用性为导向。而投资型买家当中,国企和保险机构则主导了年内的较大规模的交易。

从物业类型看,写字楼及研发办公的交易金额连年下降,2021交易金额为140亿元,同比减少34.9%,但宗数占比仍居排名前列。综合体的交易量则大大提升,总交易金额达到113.5亿元,占比35.6%,较2020年上升31.0个百分点。数据中心、长租公寓、康养医疗等另类资产逐渐成为市场的投资新方向。

供应增大有望刺激大宗交易市场活跃度

写字楼租金虽止跌回稳,但在供应量集中释放,办公用途的投资趋于谨慎,写字楼的交易价格或将进一步下探。但随着开发商现金流压力逐渐增大,市场优质大宗物业的供给大幅增加,买家有更多机会以更优价格筛选合适物业。加上近期机构投资者表现趋于活跃,明年大宗交易总额有望出现大幅增长。

戴德梁行华南区资本市场部主管陈俊儒指出,货币宽松政策带动实业类企业融资渠道顺畅,特别是发展向好的物流、生物、医药等行业的企业,或有机会购置自用型物业。另一方面,城市更新政策的日趋完善,叠加整体融资环境的收紧以及产业监管要求更严苛,旧改项目的利润进一步降低,工改工方向的旧厂房逐渐式微,市场价格将持续下行。另外,公募REITs的发行将引导大宗物业交易市场向更成熟阶段迈进。

声明:本文由入驻焦点开放平台的作者撰写,除焦点官方账号外,观点仅代表作者本人,不代表焦点立场。