大分化时代下,禹洲的护城河是什么?

扫描到手机,新闻随时看

扫一扫,用手机看文章

更加方便分享给朋友

如今的地产业,江湖还是那个江湖,但秩序已不再是原来的秩序了——无论你是否承认,那个蒙眼狂奔的时代早已一去不复返。

这是一个总量见顶的时代,也是一个大分化的时代。这个时代,要想活得好并活得久,就必须建立属于自己的护城河。

01

地产大分化时代,企业如何才能逆生长?

面对地产史上最难的一年,众房企交了份并不算出色的成绩单。

这张成绩单中,我们看到了两个字:分化!比如巨无霸级别的房企中,恒大2020年实现合约销售额7232.5亿元,同比增长20.3%。

但碧桂园的销售增速只有3.34%。

万科全年的销售增速为11.62%,但是呢,在加码冲刺销售额的背景下,万科12月的合同销售额达到了创记录的1015.4亿元,要不然其全年的销售增速也只有几个百分点。

巨头们艰难向前,中小型房企就更难了。

克而瑞的数据显示,2020年,有超过17%的房企未能完成全年销售目标,而高达57%的房企销售增速都在10个点以内。

而在未完成任务的17%中,多数都是中小型房企。

为什么中小型房企抵御风险的能力更差?

一是地产行业正式迈入总量天花板时代,规模触顶,头部集中趋势下,中小房企的赛道越来越窄。这个时代,阔步向前走越来越艰难;

二是中小房企由于综合能力受限本身比较脆弱,好比一个玻璃球,看起来很坚硬,但从高处摔落后很容易摔碎。

随着各房企2020年的年报陆续出炉,房企分化依旧显著,有的能乘风破浪,有的则一降再降。

日前,禹洲集团发布了截至2020年12月31日的年度业绩公告。这份报告可以作为大分化时代下中小房企突围的一份样本。

有人说,读懂了禹洲集团的财报,也就读懂了下个四十年地产的变化格局。

这份业绩报告里:

一方面,报告期内公司合约销售金额创历史新高;

另一方面,公司年度利润下滑严重;关键经营指标的背离,使得针对禹洲集团的风评两极分化。

而在村长看来,资本市场可能忽略了这三点重要的财务指标:

排名前列,销售额;

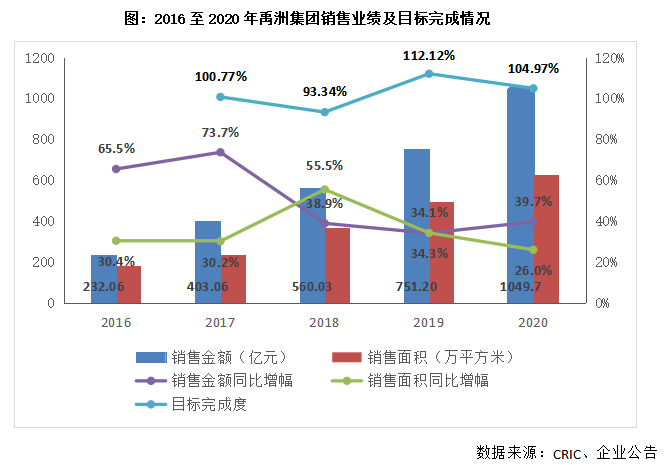

2020年,禹洲集团合约销售金额创历史新高,按年上升39.74%,至人民币1049 .67亿元。

尽管确认收入同比下降至人民币104亿元,但这种下降是一次性的,主要是上海、武汉和唐山等地部分项目延迟交付导致。

这个销售额的涨幅,甚至超过了老大哥恒大、万科。

早在2017年,禹洲集团的董事局主席林龙安就为公司定下了三年千亿的目标。

过去一年如此严峻的疫情黑天鹅冲击下,反观禹洲集团顺利的完成了千亿元销售目标,可以说这个台阶的跨越真心不容易。

第二,高比率派息;

据年报数据,禹洲集团建议末期股息每股21.5港仙,连同中期股息每股12港仙,2020年股息合共每股33.5港仙。

另一边如果按照年报公布禹洲集团的2020年约人民币1.17亿的净利润来看的话,由于递延利润预期将在2021年确认,董事会也预期禹洲集团2021年的股息将不会低于2020年度。

派息率是每股股息与每股盈利的比值,高派息率不仅反映出上市公司经营业绩向好,更有利于其吸引更多投资者的关注。

对于长期深耕资本市场的投资者来说,企业是否敢于分红,重要性不必多说。

巴菲特有一个著名的“一美元理论”:如果公司一美元的留存收益能创造大于一美元的市值,那留存收益就是值得的,否则应以分红的方式派发红利。

高分红的公司一般处于成熟期,不需要大规模的资本支出,所以不能仅仅以分红高低判断企业好坏,但至少是不差的公司;成长期的公司更愿意把利润投向扩大再生产创造更大的价值。

第三,财务状况;

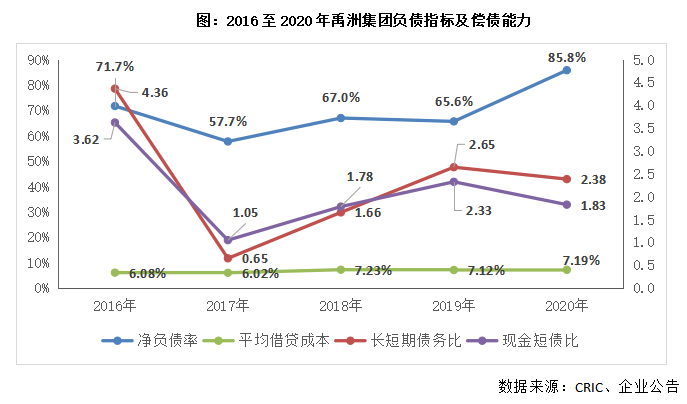

2020年,禹洲集团平均融資成本為7.19%,对比2020年中期水平下降0.03个百分点;

净负债比率为85.80%脱离红线范围;

而当中集团的现金储备仍然高达345亿元,现金短债比为1.83倍,覆盖倍数领跑行业,短期流动性仍然相当稳健。

02

中型房企的困局:千亿之后如何保持进一步发展?

对于地产行业来说,千亿之前比的是规模,是排名前列竞争要素。进入千亿、甚至两千亿、三千亿梯队后,更重要的则不仅仅是规模。

而是,面向未来十年的行业整合与调整期,如何保持进一步发展?透视禹洲集团的2020年财报,平安度过疫情“黑天鹅”,并展现出了良好发展能力的背后,同禹洲集团建立的这两大护城河有关:

1、长期主义的战略定力

这是个战略决胜的时代,这个时代有个特点:排名前五位的龙头房企门槛从千亿元跃升至3000亿元,资源继续向头部集聚,地产行业集中度加速提升,这是当下以及未来很长一段时间行业内的基本现状。

另一方面,随着行情的不确定性加大,房企销售压力凸显。

当下的房企都在面临着“销售目标提高,但市场环境更恶化”的突出矛盾。

因此,要在这个时代混下去,单纯只会盖房子、卖房子已经落伍了。

在这个时代,没有战略思维能力的注定要被淘汰。

禹洲集团的战略定力早从成立之初就贯穿于集团始终。

不久前,禹洲集团董事会主席林龙安表示:禹洲集团秉承“区域深耕,全国先进“的战略指导方针,围绕“立产品、优服务、提运营”的目标,聚能人、强融资、精管理,全面聚焦产品和服务,坚持有质量的增长。

而在坚守地产主业之外,禹洲集团还布局了多元化以应对行业壁垒。

比如,禹洲集团物管及商业的分拆上市在即。

据了解,禹洲集团的物管板块的禹佳生活已于2020年12月11日向香港联合交易所递交上市申请表格,目前处于上市审核阶段。

截至2020年12月31日,禹佳生活的在管项目总建筑面积超过1750万平方米,总合约面积超过2600万平方米,其中来自于第三方在管建筑面积占比超过15%。

在管项目中(按建筑面积计)长三角地区占比超过50%,海西经济区占比超过30%。

2、高能级的城市布局

面对极度不确定的地产下半场,很多趋势已显现。

比如城市间的大分化:在过去的2020年,一二线楼市大爆火热,三四线楼市有些黯淡。

而从价格来看,一线深圳、广州、上海等城市在过去的一年多中热得发烫,二线的杭州、成都、南京等日子也过得相当不错,但绝大多数三四线城市,价格都是阴跌的,而且暂时看不到好转的迹象。

所以我们看到这两年房企都在收紧战线往一二线布局。

这其中,就有禹洲集团。

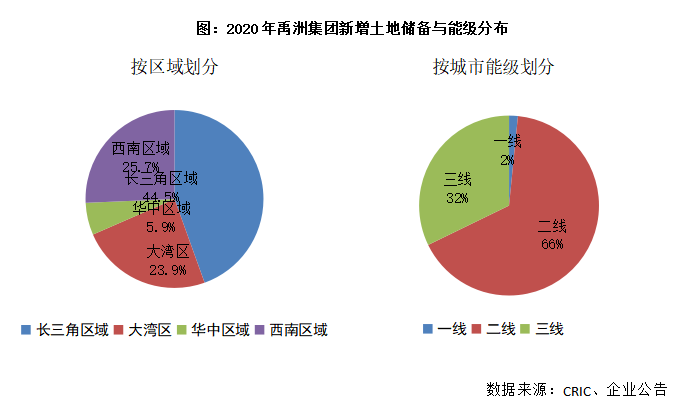

资料显示,2020年,禹洲集团在长三角区域、海西经济区、环渤海区域、大湾区、华中区域及西南区域六大都市圈共计38个城市,布局了177个项目,土地储备总可供销售建筑面积约2310万平方米,平均楼面成本约为每平方米人民币6876元。

这些土储足以满足集团未来三至四年的发展需求。

这其中,在发展潜力较高的粤港澳大湾区,禹洲集团已经在核心城市深圳、珠海、惠州顺利布局了3个优质城市更新项目。

过去一年,禹洲集团还在上海、成都、武汉、重庆、合肥、苏州、无锡、扬州和宁波等城市斩获18幅优质地块,总建筑面积约2847,431平方米,这些新增的项目全部都在一二线城市及其都市圈内。

据统计,禹洲集团在一二线土储货值占比超9成,这给了房企巨大的抗风险能力,面对突发的抗击打能力更强,始终保持较大韧性。

3、高效的团队管理;

跻身千亿阵营,狂追规模的同时,董事长林龙安对集团的发展要求从始至终都贯穿着两个字:稳健。

2021年,林龙安将禹洲集团2021年的销售目标定为1100亿元,比2020年增幅接近5%。目标业绩增速放缓的背后,是林龙安对行业的思考:

目前房地产行业已进入常规性发展阶段,整体盈利回落到制造业水平,甚至低于制造业,高盈利时代已不复存在。未来禹洲还是要走自己的路,成为一家“精致型”的集团企业,注重细节,以利润为导向,力求有品质的增长。

先上规模,再有质增长,修炼内功,这在三条红线垂顶的时代,也未尝不是一种战略,特别是2020年过后,再要快速地实现指数级增长已经极其困难。

而面对资本市场对年报的质疑,禹洲集团年报发布的当天,林龙安携深圳、香港两个总部共8名管理层集体现身业绩会,与投资者们展开了长达90分钟的交流,并就投资者提出的疑问一一进行解答。

直面危机,这同样是林龙安“疏而不堵”的管理方法。

03

动作频频,禹洲集团未来将走向何方?

禹洲集团发布业绩公告前后,资本市场出现了这么几个相关消息:

1、3月29日,据彭博消息:禹洲集团周一美元债和股价反弹,最坏的时候可能已经过去。

在禹洲集团周一美元债和股价反弹扭转跌幅之后,法国巴黎银行亚洲信贷策略及交易部门分析师主管Agnes Wong表示:我们认为禹洲集团美元债当前已消化了所有负面因素;

2、3月31日及4月1日,公告显示,禹洲集团在公开市场已购回2025年票据、2026年票据I、2026年票据II及2027年票据,总规模达2000万美元;

3、3月31日,禹洲集团大股东林龙安先以每股股份2.5港元价格于公开市场增持1,300,000股公司股份;这几件事都反映了一个问题:禹洲集团似乎被低估了。股债双线快速行动的背后,证明了禹洲集团充裕的现金流和资金储备。

另一层面看,回购和增持行为能对上市公司股价形成一定支撑,表明大股东高度看好公司未来发展前景。资本市场的话语权是较好的试金石。

就在禹洲地产发布年报的前后,不少国际知名信用评级机构都对禹洲集团表示了高度看好。这些机构不乏在禹洲集团发布年报后同样传递出了对其财务稳定性、安全性与成长性的认可。

比如汇丰在禹洲集团发布年报后仍给出了禹洲维持「增持」评级:汇丰认为禹洲2020年收入及毛利率下降是由多种因素共同驱动的,这些因素是一次性的,并且不太可能在2021年及以后出现。

另一边,摩根大通同样预计禹洲集团2021年收入将恢复正常。摩根大通指出,禹洲拥有良好的土地储备,可观的合约销售以及较低的杠杆,现金/短期债务为1.8倍,流动性仍然很好,2020年的确认收入下降对现金流、资产负债表没有影响。

而国际知名投行中银国际近日发表的固定收益类研究报告显示,禹洲集团美元债表现已经逐渐表现出一定程度的企稳迹象。

中银国际认为,目前禹洲的债券价格已充分反映了近期所有的负面因素,并且公司近期的债券回购展现了公司的充分信心,市场信心得以提振,预计集团在中期盈利的恢复将继续支持债券的表现。

同时中银国际还发布研报预计禹洲集团盈利将转好,利润率亦有望持续提升,维持「买入」评级,目标价3.86港元。

按照截至2021年4月9日禹洲集团2.21港元的收盘价对比,股价仍有大幅上涨空间。禹洲集团能否如资本市场所愿进入价值回归期?一切都有待时间来证明。

声明:本文由入驻焦点开放平台的作者撰写,除焦点官方账号外,观点仅代表作者本人,不代表焦点立场。