世邦魏理仕:深圳前三季度大宗交易额超100亿元,资产价值将逐步修复

扫描到手机,新闻随时看

扫一扫,用手机看文章

更加方便分享给朋友

2024年10月14日,深圳—CBRE世邦魏理仕发布《2024年第三季度深圳房地产市场回顾与展望》,解析深圳商业地产市场最新发展状况与趋势。

2024年第三季度末,国务院批复深圳城市定位再升级,都市核心区再扩容,这一利好预计将带动深圳经济修复提速,并推动多区域市场不断向好。聚焦第三季度,深圳优质办公楼市场,科技需求继续领衔市场,人工智能、智能家居、机器人企业租赁持续发力。优质零售物业市场迎来新项目开业潮,但空置率依然保持低位。密集供应带动以服饰为首的零售需求引领市场,与此同时餐饮业活跃度持续。优质物流仓储市场低空置率继续推动深莞惠三地租金稳升,跨境电商需求波动令租金涨幅小幅收窄。优质产业园市场,电子零售贸易及企业管理咨询类研发办公领航市场需求,净吸纳量环比增长明显。投资市场办公楼稳坐市场成交首位,REITs成为购物中心交易的强劲推手。

优质办公楼市场:科技板块需求持续发力,部分租户搬至总部影响当季需求表现

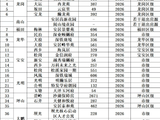

2024年第三季度统计数据

新增供应依然充沛,四个甲级办公楼共29.0万平方米的新增供应于三季度进入市场,分别分布在前海,龙华和福保三个片区。与此同时,个别存量项目出租转自用,在本季退出租赁市场。

需求方面,经济修复不及预期以及若干大面积租户搬至总部导致本季办公楼需求环比放缓,单季共录得10.4万平方米的净吸纳量,同比及环比均有下降,但对比疫情2020年和2022年的多个季度仍有改善。受新增供应影响,整体市场空置率环比上升0.6个百分点至22.2%。

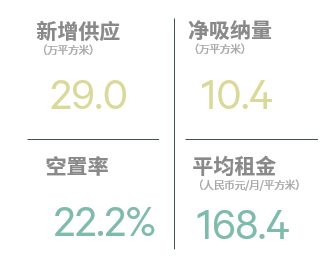

细分需求来看,科技需求持续活跃,以28.9%的占比位居榜首,多来自前海、后海及高新园片区,其中过半需求贡献自软件系统开发板块,主要源于人工智能、智能家居、机器人和云计算及运用类企业的新租。此外,平台互联网和电商类的需求占比相当,分别主要来自大数据和跨境电商,本季录得了新加坡跨境电商在福田的租赁案例。值得一提的是,在以企业管理咨询和信息服务咨询为主的咨询类企业扩张的带动下,本季专业服务赶超金融成为第二大需求来源,占比为15.8%,环比上升了1.5个百分点。金融业需求位居第三,占比为14.1%,主要分布于前海、高新园和福田中心区三个片区,以传统金融需求表现更胜一筹,占比为65.0%。受一个本地保险企业总部升级搬迁的大宗交易带动,保险业贡献了金融需求的半壁江山。

图一: 2024年第三季度深圳办公楼租赁需求强度分析

2024年第三季度统计数据

搬迁需求依然为主要成交类型,占比超7成与上季度持平,且其中过半来自升级搬迁,低租金窗口期下企业的搬迁行为更多追求品质提升。本地企业继续以超6成占比成为市场主力军,但与此同时,外资企业需求持续复苏,占比提升1.6个百分点至9.3%,细分行业覆盖电商、财富管理、银行和咨询等。

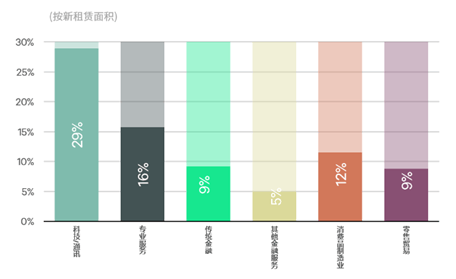

成交分布区域方面,在新增供应带动的需求集中入市下,前海为第一大成交区域,为全市贡献了过半的净吸纳量,细分需求主要来自保险行业。此外非核心区域的梅林、坂田和笋岗也录得了共4成的净吸纳量。

图二:2024年第三季度深圳办公楼租赁成交热点区域

2024年第三季度统计数据

租金方面,经济复苏缓慢以及企业降本增效持续背景下,业主以价换量策略延续,因此导致市场平均租金环比继续下跌1.2%至每月每平方米168.4元,跌幅环比有所升高。

世邦魏理仕深圳顾问及交易服务部 | 办公楼负责人吴洋表示:“未来六个月,预计还有超60万平方米的新增供应交付,核心区与非核心区均有项目入市,新增供应依然充沛。空置率受新增供应增加以及新租需求放缓影响,预计将继续升高。经济修复缓慢以及企业降本增效的持续将继续给租金造成一定的压力,预计租金将继续走低。与此同时,租赁需求放缓,租户市场更加明显,除租金优惠以外,更多的业主提供定制化装修策略以吸引中小型企业客户,同时提供会议室配套、进行洗手间升级以及提供停车位也成为租约条件优化的加分项,优质客户可在此窗口期争取到更多的优惠条件。深圳在三季度末被国务院赋予更高的城市定位,核心区也再次扩大,市场信心提振以及后续政策的进一步细化和释放将带动科技链条、金融相关等更多产业的不断发展,从而为深圳办公楼市场贡献不断增长的需求动力,令其需求面修复提速。”

优质零售物业市场:新项目集中开业令需求活跃度攀升,超千家商家于季内入市

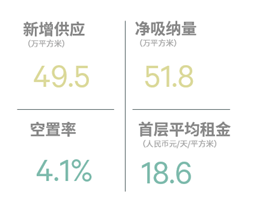

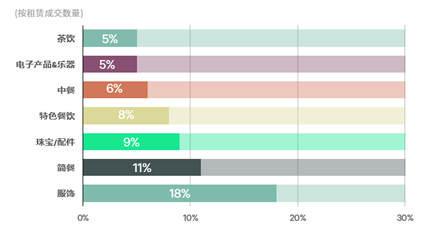

三季度为供应旺季,四个项目共计49.5万平方米新增供应于本季入市,包括大运天地、坂田万科广场、宝安沙井万丰海岸城以及华强时代广场。得益于前期良好的预租,新项目开业入驻率均在90%以上。市场供应不断增多的情况下,新项目定位各具特色,更注重主题营造和场景打造,如社交型、熊出没主题和公园里的Mall等。

虽有大量新增供应入市,但得益于新项目良好的入驻表现以及存量项目空置率的继续改善,当季共录得51.8万平方米的净吸纳量,为2022年以来的单季最高,整体市场空置率环比改善0.5个百分点至4.1%,保持低位。

2024年第三季度统计数据

新项目密集交付带动整体市场需求活跃度井喷,当季共录得超千家商户入市,环比及同比均倍增有余。存量项目来看,三季度需求活跃度环比亦明显上升,商家总数增长近半,均主要贡献自各片区的高品质购物中心,如壹方城、万象天地、深业上城、万象汇等。业态方面,在新项目驱动下,零售依然位居市场需求的首位,占比近5成。值得注意的是餐饮在本季依然保持4成以上的需求份额,活跃度持续,其中港人北上消费的助力因素不可忽视。

零售方面,新项目开业带动服饰类比例有所上升,同比及环比均增长了2个百分点至18%。珠宝首饰以9%位居第二,同比及环比基本持平。电子产品类需求占比同比及环比均有增长,位列第三位需求。汽车类商家扩张依然较为平淡。服饰业态方面,得益于新项目强大的招商能力以及竞争差异化策略,外资品牌增长迅速,除热度较高的国外连锁品牌外,部分高调性单品类品牌,如全球第三家韩国服饰HAUS NOWHERE以及新西兰羊毛户外品牌Ice Breaker也在本季进入深圳。餐饮方面,消费修复缓慢令简餐在三季度以11%需求占比创年内新高,品类以粉面类居多,品牌分散度高,稍显活跃的有和府捞面和遇见小面,而特色餐饮需求环比持平。

与此同时,新项目集中开业以及高品质购物中心的租户升级带动首店经济表现抢眼,共录得了13家首店入市,不但包括深圳首店和华南首店,更录得了若干全国首店。羲和臻品、George Jensen、苍屿翠、TASOW桌面游戏、泰星乐分别于金光华、万象城、壹方城和皇庭广场开出了全国首店,业态涵盖餐饮、珠宝和体验类。

图三:2024年第三季度深圳优质零售市场租赁需求强度分析

2024年第三季度统计数据

租金方面,购物中心不断增多令项目间竞争加剧,租户租金谈判能力增强;与此同时消费端修复缓慢也令部分零售细分业态商家业绩表现不佳,双重因素影响下,市场平均租金继续环比下跌0.8%至每天每平方米18.6元。

世邦魏理仕中国区战略顾问部商业咨询负责人钟廉军表示:“未来六个月,预计有超过30万平方米的新增供应入市,包括华润雪花项目、罗湖益田假日等。鉴于未来项目预租表现良好,预计整体市场空置率将依然保持低位,整体市场供需表现较好。但经济恢复缓慢以及业主和租户对于未来不确定性的担忧都将导致整体市场租金进一步走低,租金增长依然面临挑战,同时项目运营表现也将更趋分化。”

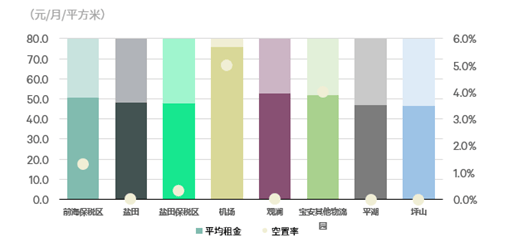

深莞惠仓储物流市场:低空置率推动三地租金稳步上涨

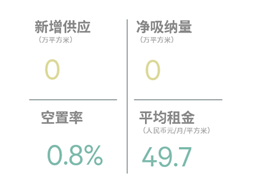

深圳:2024年第三季度无新增供应入市,也无项目退出市场,整体市场平稳运行,空置率保持在0.8%的市场低位。

2024年第三季度统计数据

进出口贸易的快速增长令存量项目需求保持稳定,2024年1-8月,深圳进出口总额的同比增长比例均在20%以上的高位,从而令市场供应中的大多数保税仓保持长时间的满仓运行。而非保税仓得益于庞大数量的城市配送需求,出租率也极高。与此同时,市场寻租需求保持一定活跃度,主要来自制造业(电子连接器)和医药类的战略布点。在此情况下,整体市场租金环比上涨0.8%至每月每平方米49.7元。

图四:深圳物流仓储平均租金与空置率表现

2024年第三季度统计数据

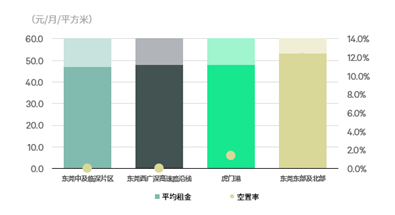

东莞: 三季度共有两个新项目共计31.7万平方米的新增供应入市,分别为位于东莞凤岗和谢岗镇,受新增供应影响,整体市场空置率短暂上升4.4个百分点至4.8%,但依然保持较低水平。

需求面来看,第三方物流为本季的主力需求,此外也录得部分来自跨境电商的需求。租金方面,跨境电商预租虽然在持续推进,但在租期方面呈现一定的波动性。由此导致业主稳商心态趋强,更倾向于寻求稳定性更高的制造业和三方物流的租户,因而对于租金增长率的要求有所降低。受此影响,本季市场平均租金环比上涨0.5%至每月每平方米49.9元,租金涨幅有所放缓。

图五:东莞物流仓储平均租金与空置率表现

2024年第三季度统计数据

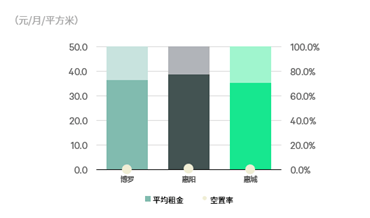

惠州:三季度无新增供应交付,存量项目入驻率表现分化,部分项目入驻率得以进一步改善,但个别项目因头部电商需求收缩空置率有所升高。整体来看,全市空置率环比持平,保持在0.4%的极低水平,当季内的需求主要源自第三方物流。

租金方面,受跨境电商需求预租面积缩减以及未来两年深圳邻惠项目交付预期对惠州物流需求分流的影响下,存量项目倾向于稳定现有租户以及快速填补空置,因此降低了对租金增长的要求,本季市场平均租金涨幅环比有所降低,增长0.5%至每月每平方米36.9元。

图六:惠州物流仓储平均租金与空置率表现

2024年第三季度统计数据

世邦魏理仕深圳顾问及交易服务部 | 产业地产负责人 陈剑锋表示:“未来六个月,深圳高标仓市场将迎来2个项目、超30万平方米的新增供应入市,包括普洛斯龙华以及深国际坪山智慧物流园,空置率将小幅上升。租金在供不应求的大背景下将依然保持稳定增长,但涨幅受新增供应增加以及租户降本增效的影响,预计将会有所收窄。东莞方面,未来六个月,市场将迎来近60万平方米的新增供应入市,其中大部分已经预租给了头部跨境电商,因此预计整体市场空置率将依然保持低位,但租金涨幅受需求波动影响将有所收窄。惠州方面,未来六个月,预计将有2个项目共计20.9万平方米的新增供应入市,分别位于惠城和惠阳区,预计将导致整体市场空置率小幅上升。租金方面,跨境电商需求的波动以及深圳未来供应项目对需求的分流影响下,预计市场平均租金的涨幅也将有所收窄。”

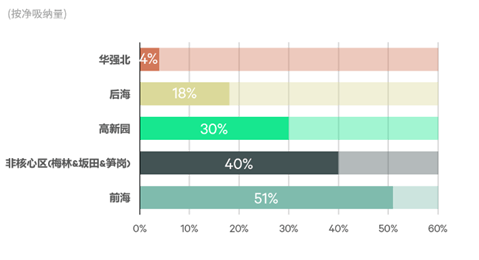

优质产业园区市场:电子零售贸易及企业管理咨询类研发办公为市场需求主流

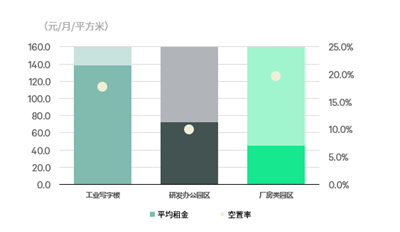

深圳优质产业园市场三季度未录得新增供应入市,单季共录得19.8万平方米的净吸纳量,同比及环比均显著上涨。在此带动下,整体市场空置率明显改善,环比下降2.7个百分点至13.2%。

2024年第三季度统计数据

本季需求主要贡献自研发办公子市场,以深圳本地企业为主,行业聚焦于零售贸易和专业服务,占比分别为17.7%、13.3%。其中,零售贸易细分需求主要来自3C电子产品,而专业服务则以企业管理咨询为主。此外,以软件与信息服务和电商为主的科技板块需求位列第三位。厂房类子市场本季需求亦主要来自零售贸易和科技两大板块,具体为电子产品贸易和人工智能类公司。而工业办公楼方面,消费服务、房地产建筑和专业服务为三大需求主力,三者需求比例共52.0%。

市场平均租金环比下降0.7%至每月每平方米89.8元。各个子市场租金均出现了不同程度下调。厂房子市场受个别项目的价格调整影响,租金环比下降0.8%至每月每平方米45.1元。研发办公子市场则因个别项目退租影响,租金微跌0.2%至每月每平方米72.1元。而工业办公楼市场中业主以价换量模式的持续,令平均租金环比下降1.2%至每月每平方米138.6元。

图五:产业园区子市场平均租金与空置率表现

2024年第三季度统计数据

世邦魏理仕深圳投资及资本市场部 | 资深经理 林骁霖表示:“未来六个月,预计有超30万平方米的新增供应入市,新项目包含研发办公、工业办公楼及厂房,主要分布在龙岗大运、福田梅林以及龙华观澜片区。受新项目集中入市影响,市场空置率预计将有所升高。需求方面,深圳制造业的快速发展以及国家近期的一系列的刺激政策,将带动厂房和研发办公类需求的逐步回升,且跨境电商需求的扩张也将贡献一部分市场需求。因此虽然新增供应和企业降本增效的持续会导致深圳产业园市场的租金继续下行,但租金降幅将有所收窄。”

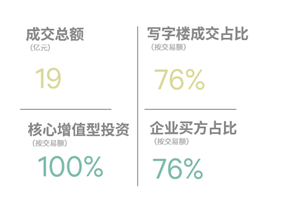

投资市场:办公楼持续占据市场成交首位,REITs推动购物中心交易达成

2024年第三季度统计数据

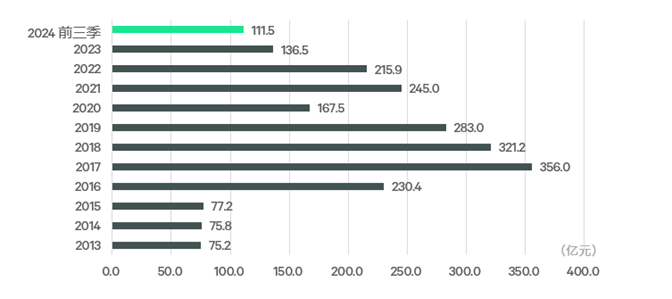

2024年第三季度深圳市场共录得两宗大宗交易,成交金额共18.9亿元,环比下降明显,但同比上升34.0%,包括一宗办公楼和一宗购物中心。从交易额来看,办公楼依然为市场成交主流,占比为76.0%。2024年前三季交易总额超100亿元,同比提升亦较为明显。

办公楼交易为关联交易,以股权交易的形式达成。具体为新世界发展集团向大股东周大福出售了周大福金融大厦30%的股权,作价14.4亿人民币,在该笔交易完成后,周大福企业将拥有该物业100%股权。交易标的为一栋位于前海的甲级办公楼,建筑面积共12.57万平方米,总高43层,交易折合单价为每平方米3.8万元,显著低于片区内同品质办公楼的售价。

购物中心交易则以资产包的形式达成,通过将部分股权出售给信托基金实现资本退出。具体为中信证券和泰康人寿以资产包的形式联合购买了深圳龙岗万科广场44%的股权,总价为4.5亿元。背景为万科携手中信泰康成立了一个Pre-REITs,作为万科不动产退出渠道,盘活存量资产。

市场参与主体方面,当季卖方均为开发商,买方则分别自企业和机构买家,交易形式均为股权交易。

图六:深圳大宗交易历史交易额

世邦魏理仕深圳分公司董事总经理 吴伟冬表示:“宏观面来看,近期国家对经济一系列刺激政策将对房地产市场产生一定的积极影响,预计将提振投资者的信心以及缓解部分开发商的现金流情况,资产价值将逐步修复。价格筑底的窗口期将继续推动自用型办公楼物业的购买行为,小面积独栋因稀缺性和资金总量适当更受欢迎;独立分区或若干连层的散售型办公楼物业的出售也将带动部分该类交易的达成。C-REITs相关资产方面,具备稳定现金流的厂房园区、仓储物流、购物中心和长租公寓等,将依然是各类型投资者持续关注的对象。”

声明:本文由入驻焦点开放平台的作者撰写,除焦点官方账号外,观点仅代表作者本人,不代表焦点立场。