万科80亿元住房租赁专项公司债券获批,房企融资收紧

扫描到手机,新闻随时看

扫一扫,用手机看文章

更加方便分享给朋友

6月11日晚间,万科企业股份有限公司(000002.SZ)发布公告称,证监会核准公司向合格投资者公开发行面值总额不超过80亿元的公司债券。

公告显示,此次发行债券为住房租赁专项公司债券,将以分期发行方式,首期发行自证监会核准发行之日起12个月内完成;其余各期债券发行,自证监会核准发行之日起24个月内完成。

在租赁住宅业务方面,截至2017年底,万科旗下长租公寓品牌泊寓累计获取资源超10万间,累计开业超3万间,覆盖29个城市。

按照万科的计划,未来,万科将继续巩固住宅开发和物业服务固有优势,将租赁住宅确定为核心业务,同时积极拓展商业开发和运营、物流仓储服务、产业城镇、冰雪度假、养老、教育等业务。

不过在业内人士看来,自去年房地产市场开启全面调控后,房企的融资环境逐步收紧,享有绿色通道的住房租赁专项债券审核也趋于严格。

据同策研究院监测,5月40家典型房企融资总额跌回至一年内较低值,仅451.17亿元,环比减少41.34%,融资情况不容乐观。

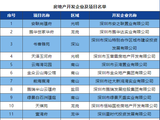

同策研究院研究员陈朦朦认为,在现金流和高负债率的双承压下,公司债一直是房企主要的融资方式,但是5月房企发债频被中止,使得缺钱的房企更加处于危险边缘,其中一直享有绿色通道的住房租赁专项债券也趋于严格,5月末,碧桂园200亿(其中150亿元用于长租公寓建设)、富力地产60亿元、花样年50亿元,三家房企租赁住宅专项债券被中止审查,这也是实力房企排名前列次被叫停。

声明:本文由入驻焦点开放平台的作者撰写,除焦点官方账号外,观点仅代表作者本人,不代表焦点立场。